「単発バイトも確定申告が必要?」

「複数の現場を掛け持ちしてるけど大丈夫?」

このようにお考えではないでしょうか。

結論から言うと、原則として年収103万円以下は確定申告も年末調整も不要です。

しかし、単発バイトは年収や契約形態により確定申告が必要かどうか変わってくるため、「よく分からない」という方も多いはずです。

そこで、本記事では、国税庁のホームページなどを参考に「単発バイトで確定申告が必要なケース」「単発バイトを掛け持ちしている場合どうすべきか」解説。

記事を一読するだけであなたがどうすべきか分かるはずです。

※目次をクリックするとページ内で移動ができます。

確定申告とは

確定申告とは、源泉徴収(先に事業者が給与から税金を差し引くこと)で払い過ぎたり、払っていない税金を精算する手続きのこと。

国税庁のページに

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税の額を計算し、源泉徴収された税金や予定納税額などがある場合には、その過不足を精算する手続です。

No.2020 確定申告|国税庁

と記載されています。

確定申告はどうやる?

国税庁サイトの確定申告書作成コーナーで申告書を作成し、郵送もしくはインターネットで申告することができます。

申告書の記入や作成が難しいと感じる場合、民間会社が提供しているソフトも試してみるといいでしょう。

確定申告をしないとどうなる?

確定申告をしないと以下のペナルティが課せられる可能性や刑事罰に科せられることになるので注意が必要です。

- 無申告加算税

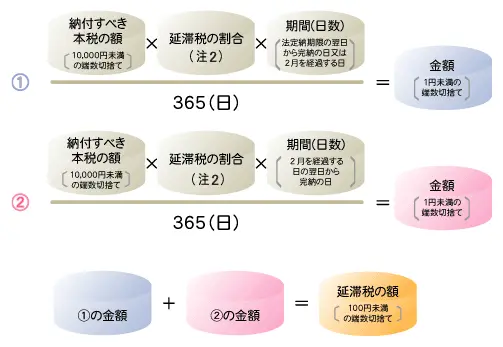

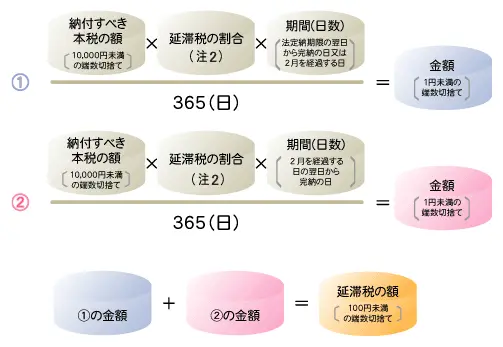

- 延滞税

詳しく見る

| 無申告加算税 | 原則として、納付すべき税額に対して、50万円までは15パーセント、50万円を超える部分は20パーセントの割合を乗じて計算した金額 |

| 延滞税 | 納付が定められた期間に遅れた場合に翌日から完納する日までの延滞税を併せて納付する税金 |

単発バイトも確定申告は必要?ポイントを分かりやすく解説

単発バイトも一定の要件を満たす人は確定申告が必要です。

以下4つのポイントを押さえると、自分は確定申告の対象者かどうか判断することができます。

1.【原則】年収103万円以下は確定申告も年末調整も不要

国税庁のWebサイトに

パート収入が103万円以下でほかに所得がなければ、その方に所得税及び復興特別所得税はかからず、また、その方の配偶者は配偶者控除を受けることができます。

家族と税|国税庁

と記載されています。

原則、年収が103万円以下であれば、所得税の課税対象にならないため、源泉徴収がされていなければ、確定申告は不要です。

▼関連記事

2.源泉徴収されている場合、確定申告すると還付金が戻ってくる場合がある

源泉徴収されている場合、確定申告をすることで払い過ぎた税金が還付金として戻ってくる場合があります。

| 年収 | 源泉徴収 | 確定申告 |

|---|---|---|

| 年収103万円以下 | あり | 確定申告をすると還付される場合がある |

| なし | 不要 | |

| 年収103万円を超えている | あり | 不要 |

| なし | 必要 |

3.収入の区分はどれか(雑所得、一時所得、給与所得)

雇用契約がある単発バイトで支払われた報酬は「給与所得」、業務委託契約で支払われた報酬は、「事業所得」「雑所得」です。

| 所得の種類 | 説明 |

|---|---|

| 雑所得 | 利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得 |

| 一時所得 | 営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得 |

| 給与所得 | 勤務先から受ける給料、賃金、賞与などの所得 |

※抽選やキャンペーンなどでもらえるお金は、法人から贈与された金品(=一時所得)に該当

※副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)は雑所得に該当

4.契約形態で確定申告を支払う条件が変わる

仕事の契約形態が雇用契約か業務委託契約かで確定申告が必要な条件が違うので、注意しましょう。

| 契約形態 | 所得の種類 | 条件 | 確定申告 |

|---|---|---|---|

| 雇用契約 | 給与所得 | 年収103万円を超える | 原則必要 |

| 業務委託契約 | 事業所得 | 年収2,400万円内、所得が48万円を超える | 原則必要 |

| 雑所得 | 所得20万円(経費を除く) | 原則必要 |

※契約形態はアプリ内の労働条件通知書などで確認可能

単発バイトを掛け持ちしている場合は確定申告が必要?

一般的なアルバイトの場合、源泉徴収で払い過ぎた分は年末調整によって返ってきます。

しかし、単発バイトを掛け持ちしている場合、年収103万円を超えると原則として確定申告が必要です。

※源泉徴収があり確定申告が必須でない場合も、還付を希望する場合は確定申告が必要

※1日の給与が9,300円以上(交通費を含めない)の場合、求人企業で源泉徴収が発生

単発バイトで確定申告が必要なケース

単発バイトで確定申告が必要なケースをそれぞれ詳しく解説していきます。

下記表のように契約形態、年間の所得、源泉徴収があるかないかで所得税の確定申告が必要かどうか変わってきます。

| 契約形態 | 年間の所得 | 源泉徴収 | 所得税の確定申告 |

|---|---|---|---|

| 業務委託 | 48万円を超える | あり | 不要 |

| なし | 必要 | ||

| 雇用契約 | 103万円以下 | あり なし | 不要 |

| 103万円を超える | あり | 推奨 | |

| なし | 必要 |

現在無職で単発バイトをするか迷っている方は上記表を参考にしてください。

※失業保険の給付は所得税の課税対象外

主婦・主夫(扶養)

主婦・主夫(夫の扶養)の場合、契約形態、年間の所得や源泉徴収の有無により、確定申告が必要かどうか変わってきます。

※上記の表を参考にしてください

学生

学生の単発バイトでも確定申告が必要な場合があります。

源泉徴収されていない場合、年収103万円を超えると確定申告が必要です。

ただし、勤労学生控除が受けられる場合、年収130万円以下なら確定申告が不要です。

会社員、アルバイト・パートなど

通常、会社員やアルバイト・パートなどの給与所得者は、会社が年末調整をしてくれることが多く、確定申告をする必要がありません。

しかし、副業(単発バイト)の所得が20万円を超えると所得税の確定申告が必要です。

個人事業主・フリーランス

業務委託の単発バイトをした場合、年間の所得が48万円を超えると所得税の確定申告が必要です。

関連用語

申告納税制度

納税者が、自ら税務署へ所得等の申告を行うことにより税額が確定し、この確定した税額を自ら納付する制度。

法令を見る

納付すべき税額が納税者のする申告により確定することを原則とし、その申告がない場合又はその申告に係る税額の計算が国税に関する法律の規定に従つていなかつた場合その他当該税額が税務署長又は税関長の調査したところと異なる場合に限り、税務署長又は税関長の処分により確定する方式をいう。

国税通則法 第16条

源泉徴収

源泉徴収とは、所得税を事業者が給与からあらかじめ差し引くこと。

給与の支払者がその支払いのときに一定率の金額を天引きして預かり、納税者本人の代わりに納付する仕組みです。

年末調整

源泉徴収された税額の年間の合計額と、年税額を一致させる精算の手続。

事業者が従業員の給与所得を確定し、所得税額を正しく計算し直して徴収・還付すること。

業務委託契約

企業が業務の一部を社外の法人や個人に委託すること。

詳しくは、厚生労働省の資料(業務委託契約に関すること)をご覧ください。

勤労学生控除

納税者自身が勤労学生であるときは、一定の金額の所得控除を受けることができます。これを勤労学生控除といいます。

No.1175 勤労学生控除|国税庁

シェアリングエコノミー

シェアリングエコノミーは、資産(物や場所)やスキルを提供したい個人と提供を受けたいという個人とをマッチングさせるサービスや新しい経済の動きを指す言葉。

まとめ

今回、「単発バイトで確定申告が必要なケース」「単発バイトを掛け持ちしている場合どうすべきか」解説しました。

日本は申告納税制度を採用しているため、原則仕事をして収入がある人は納税が必要です。

会社員やアルバイトは、会社が手続きを行なってくれることが多いですが、単発バイトをすると所得が増えるため、自身で確定申告をする必要があるケースがあります。

単発バイトを掛け持ちしている場合、103万円を超えると原則として確定申告が必要なため、忘れずに納付しましょう。

不安な場合は、税理士や税務署に相談してください。